Opa, tudo bom?

Na nossa terceira Carta ao Investidor, vou falar sobre: Oportunidade, Timing e Estratégia.

Nesse espaço, compartilho um pouco mais sobre a minha visão e experiência prática com algumas lições. Sejam lições que aprendi ao longo do tempo ou que ainda estou vivenciando no momento atual.

Então, umas das coisas que aprendi é que: quando existe uma oportunidade, temos que surfar. A gente tem que arriscar, entrar e tentar.

Claro, algumas oportunidades não vão dar certo por inúmeros motivos, afinal, o mercado não dá pra prever.

Mas, se temos uma expectativa de uma estratégia boa e, de uma boa oportunidade no mercado com um bom risco retorno, a gente tem que buscar.

A maior oportunidade que eu vi nos últimos anos foi em cripto, que comecei em 2020 e, que continua sendo, atualmente, a maior delas.

É claro que, diversificação, investir em outras coisas, também é importante.

Mas, eu acredito que a maior oportunidade é essa. Ou seja, está aí a oportunidade e acho que a gente tem que surfar.

Ao mesmo tempo, temos que ter timing, no sentido de que os mercados não sobem para sempre. Os mercados são cíclicos e temos que entender isso.

O ideal é juntar um fundamento. Por exemplo: boas ações, uma boa estratégia, ou um bom setor. Ou no caso como cripto, um mercado como um todo, uma nova classe de ativos com o próprio ciclo do mercado.

Então, é importante encontrar oportunidades e ter um certo timing. Apesar de que ninguém tem um timing exato de quando começa uma alta ou uma baixa, mas, a grosso modo, é isso.

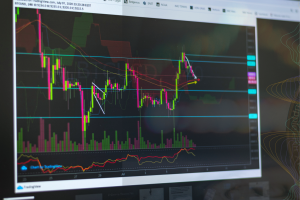

E, ter uma estratégia com expectativa matemática positiva, que nos dê edge, que nos dê uma vantagem no mercado. Do que, por exemplo, só comprar um ETF de bolsa ou um ETF de cripto, Bitcoin ou, enfim, pegar só a média de mercado dos principais ativos.

Não é uma estratégia que esteja errada, mas, normalmente, não é a estratégia que traz o melhor retorno.

Contextualizando essa questão de oportunidade, timing e estratégia no momento atual e, começando pela questão da oportunidade, acredito que a maior está em cripto.

Porém, faz parte diversificar. Por exemplo: bolsa e outras estratégias têm o seu espaço também.

Já sobre timing: Eu aprendi isso tanto com o Níkolas Pareschi – que é nosso parceiro aqui no Investidor de Sucesso e um dos melhores traders do mundo – e também com Alex Gurevich – um investidor muito bom e renomado – que é o seguinte: basicamente, o que direciona o mercado – ainda é assim e, promete ser por muitos anos – é o FED ( o Banco Central americano), através de dois instrumentos:

O principal deles se chama: FED balance sheet – o balanço e a compra de ativos, via impressão de dinheiro do Banco Central Americano. A compra de ativos de risco.

Quando o Banco Central está injetando dinheiro no mercado, o mercado se sente confortável em ir para risco e, vai junto com o FED, e pega as altas.

Quando o FED enxuga a compra de ativos, diminui ou interrompe essa compra de ativos, o mercado cai.

Nos últimos anos, este tem sido o fator nº1 para a bolsa e, consequentemente, agora, para cripto também.

Conforme vai crescendo o valor de mercado com um market cap maior, vai ficando naturalmente mais suscetível a todos os fatores macroeconômicos.

Hoje, já são mais de USD 2 trilhões de dólares de valor de mercado e pra você mudar isso pra 4, 6 trilhões, você precisa de muito dinheiro institucional também.

Quando o mercado é muito pequeno, como acontece com NTFs hoje, por exemplo, em plena crise ele pode bombar. Sem problemas, porque não tem correlação direta.

O mercado de NFTs é tão pequeno que, qualquer dinheiro que entra, já é o suficiente para fazer explodir, independente de dinheiro institucional.

Cripto já foi assim no passado, hoje está acontecendo com NFTs. Mas cripto, já não é mais. Já depende também de fatores macroeconômicos como um todo.

Claro, os outros Bancos Centrais também são importantes. Mas geralmente, eles têm seguido o FED.

O que o FED faz, todos os principais Bancos Centrais ao redor do mundo fazem em seguida. Então, está realmente muito ligado ao FED, o que determina a alta ou baixa de mercado hoje.

Veja que há vários níveis.

Encontrar a oportunidade significa: encontrar oportunidades específicas como cripto, ouro ou prata, mineradoras de ouro ou prata, setores de tecnologia na bolsa.

Tudo isso são coisas conectadas.

Então, por exemplo, nos últimos anos, tivemos uma alta muito forte chamada: growth stocks, as empresas de tecnologia na bolsa americana subiram muito com esses juros praticamente zero e, com uma grande impressão de dinheiro e aumento da balance sheet do FED.

Nesse setor, eles foram muito beneficiados por essa ação macroeconômica e subiram muito, assim como cripto subiu em 2020-21 também muito por causa desse fator.

Claro que a tecnologia tem seus méritos, seja das empresas na bolsa, seja de cripto, mas o ambiente favoreceu o ambiente nesses setores.

O que eu quero dizer com timing aqui é isso: se você tem uma oportunidade, uma tecnologia, alguma coisa promissora e todo o cenário macro fica favorável a isso, ao setor em que você encontrou oportunidade, é assim que a coisa acontece.

E, se você jogar em cima disso, uma estratégia efetiva, no nosso caso, temos robô para montar carteira de cripto, robô para montar carteira de ações, seja no Brasil ou no exterior, no Carteira Campeã com o Níkolas Pareschi.

Então, seja qual for, se você só comprar um ETF naquele setor de mercado, se você acertar a oportunidade e timing, você já vai ganhar bastante dinheiro, mas se você tiver uma estratégia, o resultado vai ser muito superior.

Por exemplo: Enquanto o Bitcoin fez 3x, a nossa estratégia fez 30x com o robô em 5-6 meses entre 2020-21.

Entender essa junção é muito importante.

Já no cenário atual, estamos vendo o FED diminuindo, fazendo o chamado tapering na compra de ativos e também com perspectiva de aumentar juros.

E, aumentar juros é sempre ruim para a economia porque a renda fixa rendendo mais, tem gente que vai para renda fixa e tira dinheiro de risco.

Mas, como o aumento de juros é pequeno e a perspectiva é chegar entre 1,0 – 1,25% algo assim, isso não é o mais grave no mercado como um todo e, sim, a diminuição na compra de ativos que, normalmente, provoca uma queda mais importante no mercado.

Então, estamos em um momento em que o FED está diminuindo a compra de ativos e, somado a isso, está levemente aumentando os juros. E só não está aumentando os juros mais porque senão a dívida fica impagável.

Esse é o cenário atual e, é aí, que entra a questão do timing.

A gente está vendo a bolsa começando a corrigir, o mercado de cripto já deu uma boa corrigida, as growth stocks – as ações de crescimento principalmente relacionadas à tecnologia, caíram muito já nos EUA também.

Então, nós estamos passando por um momento mais adverso, que pode, eventualmente, se acentuar. Ninguém tem bola de cristal, mas ele pode se acentuar.

E a lição que eu quero passar é que: em um primeiro momento, temos que ter paciência. Provavelmente, não vamos ver uma grande alta de mercado nos próximos meses.

E, por que que eu digo provavelmente?

Porque, no mercado, tudo é muito dinâmico. Às vezes, acontece alguma coisa e muda o cenário. O Banco Central muda a política e tudo pode mudar. Mas, hoje, a perspectiva é essa.

Então, nesse cenário, a gente tem que ter um pouco de paciência.

Porque, a meu ver, com o mercado de risco sofrendo com o aumento de juros e o FED diminuindo a impressão e compra de ativos, fica difícil de vermos um mercado fortemente em alta.

Podemos ver uma ação ou uma cripto específica e/ou um projeto que está indo muito bem subir bastante, mas o mercado como um todo, neste momento, não está com cara de que a gente vá ver isso.

Temos que ter paciência, mas, por outro lado, isso pode ser uma grande oportunidade.

Cripto já caiu bastante, não tem tanto espaço pra cair mais, a bolsa começou a cair agora. A bolsa brasileira mais por problemas internos, a bolsa americana nem tanto ainda e tem espaço pra cair mais. E, se cair, é uma grande oportunidade de compra.

Comprar barato é muito melhor.

E, como fazer isso? Normalmente, você não tem como saber qual o fundo ou o topo de mercado, mas, no que o mercado começa a ficar barato, você pode ir fazendo alocações.

Se você tiver uma estratégia bem definida para seguir, você segue e é isso aí.

Então, meu intuito nessa carta é que você entenda essa junção. Porque eu vejo muita gente que não entende esses três pilares:

1. Oportunidade

2. Timing

3. Estratégia

E, às vezes, até tem uma estratégia, mas por exemplo: se você comprou ações no Brasil em um período e/ou em uma década, às vezes, desfavorável ao Brasil, principalmente se você descontar inflação e tudo, você perde dinheiro.

Ou seja, é a questão que eu falei do timing. Não basta só ter a estratégia.

E, encontrar oportunidades. Muita gente não busca oportunidades. Eles simplesmente decidem: “Ah, vou investir na bolsa”, mas de uma forma ampla, sem buscar eventualmente um setor da bolsa ou alguma estratégia que busque os setores pelo menos.

Enfim, não buscam grandes oportunidades. Muita gente até hoje não investe em cripto. E assim vai.

Então, realmente, esses 3 fatores são bem importantes pra você estar ciente e conseguir investir de forma mais efetiva.

Forte abraço,