Opa, tudo bom?

Nesta quarta Carta ao Investidor, quero falar sobre um tema muito importante que é uma das principais coisas que aprendi investindo ao longo de anos no mercado: Como fazer para ter bons resultados e consistência nos investimentos.

E, isso inclui alguns níveis, que você tem que avaliar como você vai investir no mercado. É o que eu chamo de big picture e a visão geral de onde é que estão as oportunidades.

Exemplos: Tecnologia blockchain ou outras tecnologias ou investimentos em empresas com excelentes fundamentos. Seja o que for a sua visão geral, onde você acredita que existem oportunidades falando de uma questão mais ampla, mais macro. Digamos assim de visão de mundo, visão macroeconômica.

E, então, depois de ter a big picture, você vai pro nível de estratégia.

O Níkolas Pareschi – nosso parceiro aqui no Investidor de Sucesso – faz isso muito bem no Carteira Campeã.

E qual é a ideia dele de um modo geral?

Existem empresas baratas que, por serem small ou micro caps, têm relativamente baixa liquidez.

Então, os grandes fundos, os grandes gestores e investidores não estão muito de olho nessas empresas, porque, para um fundo grande ou para um grande investidor, não compensa alocar um pequeno capital nelas e, é mais fácil achar barganhas nessas empresas.

Então, o Níkolas faz todo um filtro fundamentalista para encontrar boas empresas que estão baratas e, depois disso, ele joga a análise técnica em cima.

E, nesse ponto, é importante que essa ação esteja em tendência de alta, porque algo barato por alguma razão qualquer, quando você usa apenas análise fundamentalista pode continuar barato por muito tempo.

Uma empresa de pagamento que pode, por exemplo, ter um tipo específico de tecnologia e/ou de utilidade que, eventualmente, pode estar correndo o risco de cair em desuso, mas que ela possa ter excelentes números hoje, o futuro dela é incerto.

Você pode olhar os fundamentos e estar bom, mas ela não sobe por causa disso.

Com a análise técnica, mesmo sem ter o conhecimento, você filtra isso. E, se não está em tendência de alta, você não entra.

E, ele usa, por exemplo, momentum relativo com base quantitativa para ver o que está desempenhando melhor no mercado. Porque o que está melhor, tende a continuar indo melhor por um tempo. É uma tendência natural.

Ou seja, partindo de uma big picture, de uma ideia geral, o Níkolas torna isso uma estratégia específica, com critérios específicos de execução disso tudo.

Montar a carteira trimestralmente, conhecer a estratégia de análise fundamentalista, de análise técnica e de análise quantitativa.

Esse é um exemplo.

Agora, outro exemplo em cripto, que é o que a gente faz no A Nova Moeda. Nós fazemos uma seleção de criptomoedas que levam em consideração fundamentos, mas não critérios tão objetivos como o Níkolas faz com ações.

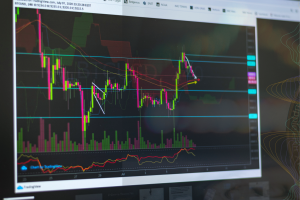

Criamos uma grande cesta de criptos e, utilizamos também análise técnica e momentum para ver as criptos que estão em tendência de alta, as criptos que estão performando melhor no mercado para fazer a seleção da carteira.

Tudo com critérios totalmente definidos.

Então, isso muda o jogo!!

Muita gente investe assim: vê a big picture de um modo geral e diz: “Ah, a bolsa sobe no longo prazo, então vou investir na bolsa”, mas, peca por não ter uma estratégia clara de como comprar ações ou a mesma coisa em criptomoedas.

É importante ter uma estratégia clara, seja ela qual for.

Estou usando aqui os exemplos das nossas estratégias mas, o conceito vale para outros tipos de estratégias também, diferentes das nossas.

E, por último, o manejo de risco, que é a alocação de capital.

Então, você tem uma big picture geral, você tem a estratégia específica e o manejo de risco e alocação de capital.

Você sempre tem que arriscar, principalmente quando for um mercado de maior risco, algo que você possa suportar a volatilidade.

Ninguém quer perder dinheiro, mas, se eventualmente, no pior dos cenários, você vier a perder, é importante que seja uma alocação coerente com seu perfil de investidor com a sua tolerância à oscilação, com o seu prazo.

Se você vai investir e precisa do dinheiro daqui a 3, 6 meses ou até 12 meses, eu recomendo que você não entre em renda variável de jeito nenhum. Fique na renda fixa porque daqui a 1 ano, qualquer investimento pode estar melhor ou pior e, é relativamente, a curto prazo.

Então, é importante pensar sobre o quanto você vai alocar e sobre estratégias mesmo de manejo de risco para traders, o quanto arriscar por operação e para alocação de capital no caso de quem monta carteira, também uma estratégia de realização de lucro em distribuição de capital de acordo com o investimento vem dando muito certo.

Esses três passos: big picture, uma estratégia específica e o manejo de risco e alocação de capital são fundamentais e eu os considero essenciais para se tornar um Investidor de Sucesso.

Forte abraço,