Na carta ao Investidor de hoje, quero te falar sobre o horizonte de tempo de cada investimento. Este que é um fator crucial para o investidor avaliar.

E vou explicar tanto em relação à estratégia de trading, quanto para os investimentos mais conhecidos como de longo prazo, para quem compra ativos para um período maior.

Um dos pontos mais importantes que quero destacar é sobre estar bem alinhado entre o tipo de investimento que você está fazendo e de quanto em quanto tempo reavaliar e ver a expectativa de retorno daquele investimento.

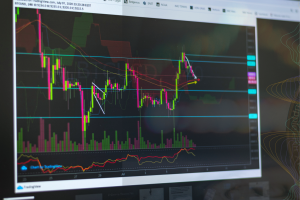

Vamos pegar como exemplo um Day trader. Ele vai analisar o próprio resultado de tempos em tempos para ver se está indo bem ou mal em um período mais curto. Dessa forma, ele pode avaliar como foi na semana e/ou como foi no mês.

Alguns meses seguidos de day trade indo mal, ele vai ter que rever, porque provavelmente está fazendo alguma coisa muito errada.

Já o investidor que compra uma ação ou uma criptomoeda pensando no período de 5, 10 ou 15 anos, naturalmente esses ativos vão flutuar por inúmeros fatores. Por exemplo, pelo fator macroeconômico direcionado aquela ação ou aquela cripto e que vão apresentar períodos melhores e piores.

Para esse investidor de longo prazo, diferentemente do Day trader, analisar como foi o período de apenas uma semana ou mês daquele ativo que ele tem, não faz sentido nenhum.

Te explico o porquê: em uma semana ou em um mês pode subir 30% e o investidor pensa: “Nossa, esse é o melhor investimento do mundo!” como também pode cair 30% e dizer: “Nossa, que investimento horrível!”

No caso do investidor de longo prazo, não é uma semana ou apenas um mês que vão determinar se o resultado do investimento é bom ou ruim.

Agora, para um Day Trader, isso já tem um peso maior.

Então, é preciso alinhar muito bem a expectativa de horizonte de tempo para cada investimento.

Outro ponto importante para analisar em relação a horizonte de tempo é a comparação de performance relativa.

No trading isso é mais difícil. O cara que é Day trader ou Swing trader não tem muito um parâmetro. Ele tem que analisar:

- o risco/retorno do investimento

- quanto ele faz no mês

- quanto ele faz no ano

- qual o drawdown máximo desse período

- se compensa em relação ao esforço que ele emprega para fazer aquilo.

Ou seja, se você é Day trader, mas chega no final do ano e percebe um resultado compatível com quem faz uma carteira de ações para o longo prazo, não compensa muito você ser Day trader.

Pra quê você vai ter esse esforço de operar, se investindo para o longo prazo ou investindo com robôs em forma de carteira, ou de qualquer outra forma, você tem um resultado parecido? Não vale a pena o esforço.

Então, é preciso ter um horizonte de tempo e, claro, o bom senso de perceber se você está evoluindo nos seus investimentos.

Não é porque hoje você não é um trader lucrativo que não vai ser, necessariamente, no futuro. Ou, não é porque uma carteira de investimentos não foi bem nesse ano, que você não vai ter anos lucrativos.

Bom senso é sempre algo muito importante para o investidor, mas o ponto principal desta carta que quero trazer é que você tem que estar muito ciente do horizonte de tempo e da performance relativa.

Para o trader, como eu disse, avaliar a performance relativa é mais difícil. Já em carteiras, é mais fácil.

Se você mesmo monta a sua carteira de ações e sua carteira de ações é do Brasil, você compara com o índice Bovespa e, geralmente a nível global, você vai comparar com SP500, que é bolsa americana. Mas acaba que as ações americanas, muitas vezes, atuam de forma global.

Este seria o melhor índice, na minha opinião, por mais que seja de um país específico, pra ver como está o mundo em termos de bolsa como um todo.

E então você vai comparar e ver ao longo do tempo se a sua carteira bate o índice. Porque se ela não bate o índice, provavelmente é melhor comprar um ETF do índice.

A ideia de você ser um investidor ativo é melhorar rentabilidade ou, às vezes, melhorar risco/retorno.

Para quem é mais conservador, se uma carteira faz em média 10% ao ano e você consegue uma estratégia que faz 10% ao ano, e só cai 5 ou 10% no máximo, você como tem um risco/retorno ajustado, normalmente, se sente confortável para colocar mais capital. Então, isso ajuda!

São fatores que você precisa estar sempre ciente.

A mesma coisa ocorre em cripto. Por exemplo, em uma carteira de cripto, se você monta a sua carteira de forma ativa, é importante que bata a rentabilidade do Bitcoin que é a principal criptomoeda.

Ou que bata uma carteira com 50% Bitcoin e 50% Ethereum. Seria, digamos assim, o super básico para quem está começando a investir em cripto, mas que ainda não tem uma estratégia mais sofisticada. Mas sempre olhando em um horizonte de tempo interessante.

Para carteira, eu acredito que olhar de forma anual é um período interessante. E se a sua carteira, de forma anual, perdeu para o índice e você monta de forma ativa, é um alerta importante. Você precisa buscar entender a razão pela qual isso aconteceu.

Talvez seja necessário melhorar a sua estratégia, migrar para uma estratégia melhor ou então tem que haver um motivo muito forte que faça sentido.

Por exemplo: você tem muitas ações de tecnologia que historicamente performam melhor que a média da bolsa, mas naquele ano, por determinadas razões macroeconômicas, juros altos, as ações de tecnologia foram piores.

Ou seja, há uma razão pela qual aquilo, de tempos em tempos acontece. Foi um ano pior, um período mais longo, mas existe um motivo.

Agora, se você não encontrar um motivo claro, provavelmente, existe algum ponto na sua estratégia que você precisa começar a reavaliar.

Não adianta você olhar mês a mês. Uma estratégia superior que bata o índice, no período de apenas 3 meses, por exemplo, pode under performar, ou seja, pode performar pior que o índice, mas é normal.

Nenhuma estratégia supera a média de mercado constantemente sem parar, isso é muito raro.

O que você vai ver normalmente é que, ao longo de um ano, performa melhor, mas com desempenho de meses melhores e piores.

Em outras palavras: sempre leve em consideração o horizonte de tempo na avaliação de suas estratégias, não faça análises em períodos curtos demais porque muitas vezes não é compatível, mas também tome o cuidado de não esperar 10 anos para comparar e avaliar.

Se você levar 10 anos para constatar que sua estratégia era pior, você perderá muito poder de multiplicação de capital.

Forte abraço,